继京沪渝之后,天津市上周终于也推出了关于QFLP试点的相关政策。与京沪渝三地默默前行相似,天津市推出相关政策时也相当低调,官方对此不愿多言。但本报记者多方采访获悉,尽管表面上看,天津QFLP的起步时间晚且结汇额度少于其他三地,但可能在实质操作中,外资PE一直诉求的国民待遇或有望走到各地前列。

10亿 美元 外汇额度谁分食

11月15日,天津市发改委、天津市 金融 办、天津市商务委、天津市工商局联合发布《关于本市开展外商投资 股权投资 企业及其管理机构试点工作的暂行办法》(下称“暂行办法”),鼓励该项试点工作在 滨海新区 先行先试。

据记者了解,虽然天津是最后一个推出QFLP政策的直辖市,但实际上天津在吸引外资PE方面已做了很多功课。

“目前已有包括世界著名 私募股权投资 集团华平投资(Warburg Pincus)、美国最著名的商业地产 基金 铁狮门(TISHMAN SPEYER)等在内的50多家外资PE在天津落户。这次出台具体政策后,按照他们的资质只是需要走下申请过程而已。”天津 股权投资基金 中心总经理王树海告诉记者,“现在也已有多家外资PE机构在积极申请。”

事实上,和华平一样重量级的外资PE巨头凯雷、黑石、英菲尼迪等已分别在京沪渝获得QFLP试点资格,而作为来华最早的全球私募投资集团且已在中国投资总额超过25亿美元的华平却在这场QFLP大潮中一直悄无声息。

“10亿美元的额度还是太少了,我们申请的远远多于这个数目,但国家外管局只给批了这个数。”王树海告诉记者。

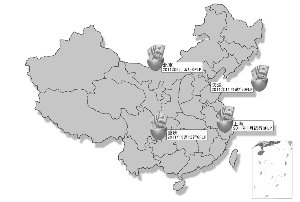

尽管天津官方不愿正面接受记者采访,但经向协会、股权中心及在津注册的外资PE证实, 外汇 管理局此次批准天津QFLP的总额度确实仅为10亿美元。而此前,北京获批30亿美元结汇额度,重庆方面也曾提前许诺给予英菲尼迪一家机构10亿美元的结汇额度。

对此,有外资PE合伙人对记者表示,QFLP制度方案筹备小组由国家发改委、商务部、外管局、工商总局、行业协会、外资PE机构等联合组成,其中外管局是最关键部门。外汇管理局主要是考虑到防范热钱而对QFLP入境非常谨慎。在中国资本项目尚未完全开放的情况下,即便QFLP获得资格准入,额度审批、资本汇入、结汇投资、利润汇出、清算退出等环节仍受到严格监管。如在结汇投资和利润汇出方面,外管局要求拿到牌照的QFLP,在得到结汇额度后,只有在项目投资时才能结汇,并且结汇和划款二合一,给 银行 专户托管;在投资收益与本金在项目退出后,将返回到托管银行的人民币收益专用账户,不能再进行境内投资。最后,境外LP的结汇人民币持有期限必须在12个月后,才能申请将人民币兑换成美元汇至境外。

他进一步向记者解释,这也是目前四地均在默默推行QFLP而对于推 行情 况不公开披露、对于媒体各种不确切解读亦不澄清的主因。

细则最为详细 外资LP要求最高

“后来者居上”或将成为天津市在推动QFLP道路上的贴切注解。在四大直辖市竞相出台吸引外资PE落户的相关政策过程中,天津是最后一个,但单从京沪渝津四地公开披露的QFLP相关政策细则要求来看,津版QFLP综合其他三地地版本之长,且在对外资PE的各项要求上均比其他三地要详细、严格。业内人士表示,这样落实起来将更为清晰,也最有望率先突破QFLP推行过程中存在的结汇投资及国民待遇身份界定困境。

长期追踪QFLP的清科研究中心研究员傅喆在细研津版方案后指出,其多处要求均高于京沪渝三地。比如,津QFLP要求外资股权投资基金规模不低于5亿元人民币(等值外币),与北京相同,而沪渝并无此要求。

对此,天津股权投资协会人士表示,这与国家发改委PE备案的要求一致,便于QFLP试点基金接受监管。

尤其值得一提的是,沪渝两地要求基金认缴出资额不低于1500万美元,每个有限合伙人出资不少于100万美元,而津版QFLP则要求每个境外出资人至少在试点股权投资企业中出资1000万美元以上。对此,天津股权投资基金协会常务副秘书长刘瑞表示,这是由于境外LP主要指向境外主权基金、 养老 基金、捐赠基金、慈善基金 (微博) 、投资基金的基金(FOF)、 保险 公司、银行、证券公司及其市备案办认可的其他境外机构投资者。

但在外资PE机构看来,津版QFLP这一要求充分体现了国内官方和外资PE合力推动QFLP的共同诉求点。“国内缺乏专业、合格而多样的LP,优化与成熟尚需时日,引进QFLP有助于加快国内PE行业更快地向专业化规范化发展。”智基创投创始合伙人陈友忠对记者表示。

“国民待遇”最值得外资PE期待

当然,对于外资PE而言,国民待遇才是他们获取QFLP试点资格的最终诉求。

关于国民待遇,津版细则中有明显优于其他三地之处:其一,在股权投资基金资金来源方面,天津QFLP允许基金全部由境外募集的外币资金构成,或由境外募集外币资金和境内募集人民币资金共同构成。上海及重庆并未对基金资金来源提出具体要求,而北京方面则要求由境内募集人民币资金和境外募集外币资金共同构成,外资认缴金额原则上不得超过基金规模的50.0%。其二,允许外商投资基金管理企业(PE)以其部分外汇资本结汇用于对募集管理的股权投资基金的出资,并批准当外商投资基金管理企业出资金额不超过所募集资金总额度的5%,该基金享受国民待遇,不受投资领域限制。而在沪版QFLP中,此条要求需追加“且无境外LP”时方可享受国民待遇。

“切实推动结汇问题的解决是天津方面最大的突破,”王树海对记者表示,“天津在外资PE基金管理人结汇投资方面,或将实现对获取QFLP试点资格的外资PE一次性申请结汇投资,不与项目挂钩。”而在现行的上海QFLP结汇投资流程里,得到QFLP结汇额度的外资股权投资基金,只有在项目投资时才能结汇。具体流程是由上述基金管理人向托管银行发出结汇指令,托管银行办理结汇并将投资资金划到被投资企业账户。

“尽管上海之前推出的QFLP方案中关于国民待遇身份的界定已有表述,但事实上,QFLP参与的投资基金仍被视为境外投资者,即应遵守《外商投资产业指导目录》,而未能享有国民待遇。办法中规定的可以享受‘国民待遇’的例外条款尚未有实际运作案例。”一家外资PE合伙人对记者表示,“我们还将继续关注天津方面的实际操作情况。”

(上海证券报 ⊙记者 赵晓琳 ○)